相談事例

CASE

ホーム » 相談事例

CASE

相談事例

こんなお悩み、抱えていませんか?

(節税例は個別事情により大きく結果が異なりますので、必ず事前に弊社にご相談ください)

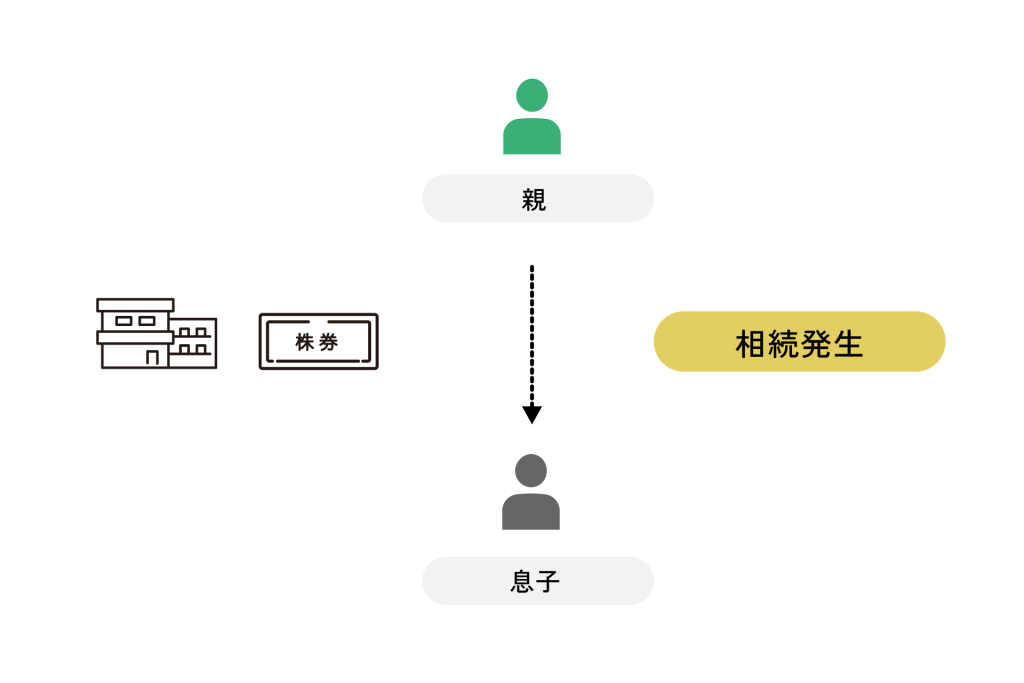

Q. 両親ともに高齢のため相続発生後、自宅を売却し残された方と同居することを考えています。相続税がかかるほどの財産はないそうですが…自宅の売却に関して何かいい節税はありませんか?

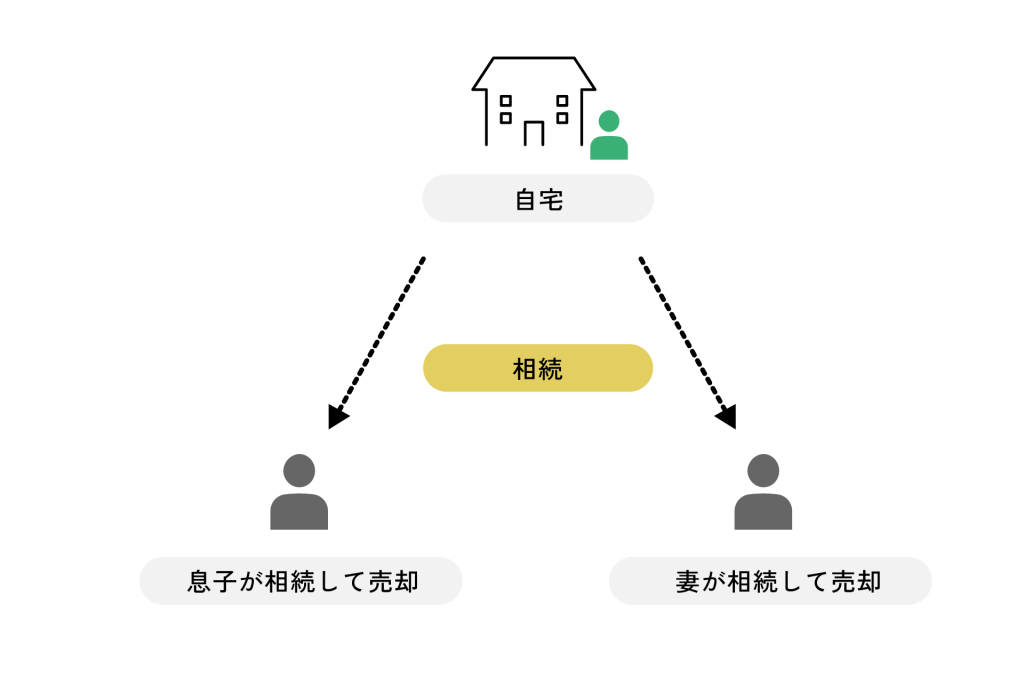

A. ①ご子息が相続してから自宅を売却する

②奥様が相続してから自宅を売却する

では、大きな差が生まれます!自宅を売却する際には、居住用の家屋の場合3,000万円まで無税で渡すことができるため同居の親族が相続した後の方が有利になります。

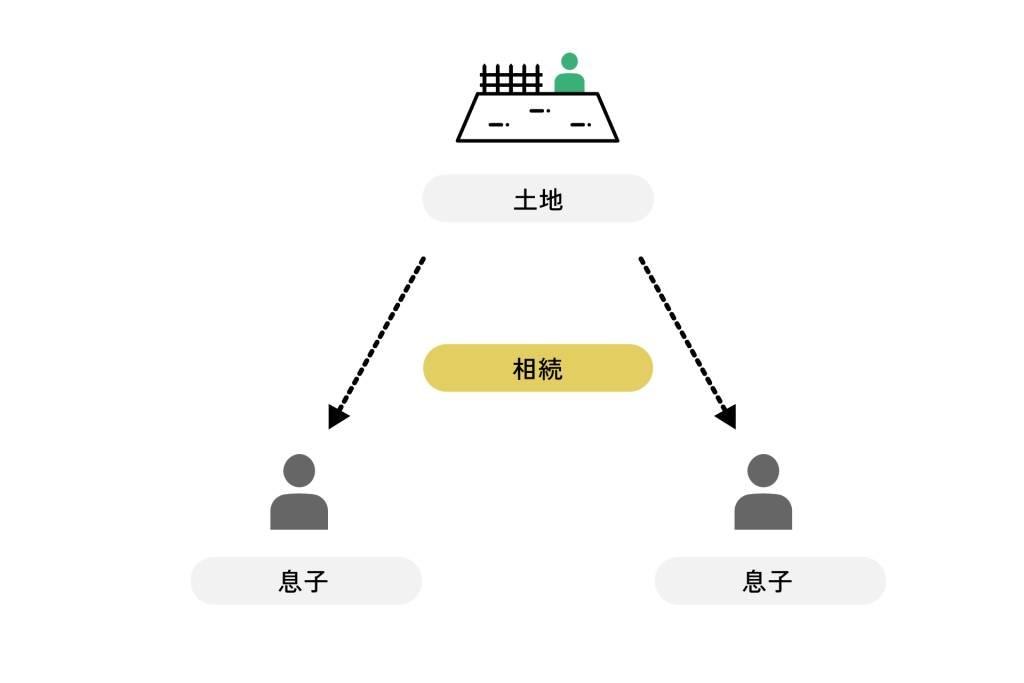

Q. 佐賀県内に遊休の土地を持っています。息子2人への相続について何かできないかと考えています。

A. 相続では誰に、何を相続させるかによって有利不利が大きく変わります。 土地の相続税の計算において、「小規模宅地の特例」という制度があり、最大で土地の評価を80%下げることができます! しかし、この特例の適用には要件がありそれを満たす長男と満たさない次男では、大きく税負担が変わってしまいます。