今回は前回の論点に隣接した、相続時精算課税制度についてみていきたいと思います。

目次

Toggle相続時精算課税制度とは?

相続時精算課税の制度とは、原則として60歳以上の父母または祖父母などから、18歳以上の子または孫などに対し、財産を贈与した場合において選択できる贈与税の制度です。

こちらの制度は平成15年1月1日から始まっており、当初は65歳以上とされていた年齢が引き下がるなど、多くの改正を重ねてきました。

主な特徴は下記のようになっています。

特別控除額

・2,500万円までの贈与が非課税

・複数年にわたって利用可能

特別控除超過部分

・一律20%の税率で課税

・通常の贈与税率(最高50%)より有利

相続時の取り扱い

・贈与財産を相続財産に加算

・既に支払った贈与税は相続税から控除

制度の活用方法

こちらの制度を活用するためには、上記の適用要件を満たしているかが重要です。

条件を満たしていれば、税務署に行く又はE-taxソフトなどで申告を行います。必要書類は相続時精算課税選択届出書、贈与税の申告書、受贈者の戸籍謄本等になります。

申告期限は贈与を受けた年の翌年2月1日から3月15日までに必ず申告を行ってください。

暦年贈与との比較

前回お話しした暦年贈与と相続時精算課税はどちらも贈与税に関した制度であり、どちらかを選択することとなっています。贈与の際に何も手続きをしなければ自動的に暦年課税が適用となり、相続時精算課税を選択する場合は、贈与の際に相続時精算課税制度を利用する旨の選択届けを税務署に提出する必要があります。

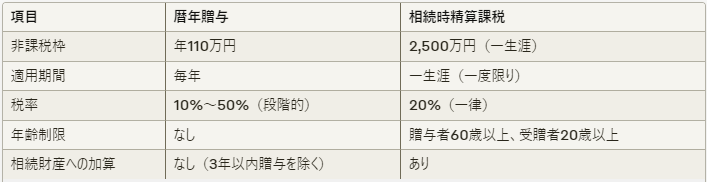

両者の違いは下記のようになっております。

暦年贈与が有利なケースは下記のようなケースです。

・小規模な贈与を定期的に行う場合

・受贈者が複数いる場合

・相続税の対象とならない場合

・贈与者が60歳未満の場合

一方、相続時精算課税が有利なケースは下記のケースです。

・大規模な贈与を行う場合

・不動産など高額資産の贈与

・将来の相続税が高額になる見込みの場合(値上がりする資産を持っている場合)

・事業承継を検討している場合

終わりに

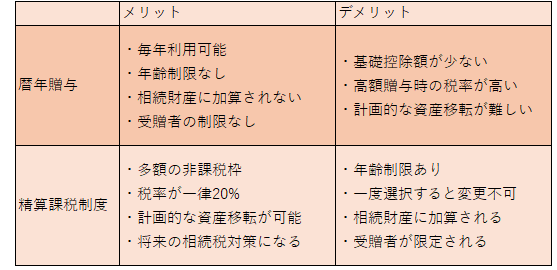

最後に、暦年贈与と精算課税贈与のメリット・デメリットをまとめています。

適用にあたって特に慎重になる必要があるので、是非税理士にご相談ください!