今回は土地の評価方法に引き続き、家屋の評価方法についてみていきます。

目次

Toggle評価方法

相続税法における家屋の評価は、原則として「固定資産税評価額」を基準として行われます。これは、市区町村から送付される「固定資産税納税通知書」に記載されています。具体的には、固定資産税評価額に1.0を乗じた金額が評価額となります。ただし、建築後の経過年数や損耗の程度によって評価額は変動します。固定資産税評価額については以前に説明した通り、市町村の固定資産評価員が、総務大臣が定めた固定資産評価基準に基づいて算定します。3年に1度の基準年度に見直しが行われ、その間は原則として変更されません。

注目すべき点として、建物の構造(木造・鉄筋コンクリート造等)によって経年減価の率が異なることがあります。また、増改築や大規模修繕を行った場合は、その価値向上分を加算する必要があります。さらに、取壊しが予定されている家屋や、災害等により著しく価値が低下している場合は、個別に評価減を考慮することができます。

固定資産税評価額と時価などの関係

固定資産税評価額は一般的に「時価」の70%~80%程度とされており、相続税評価として適正とみなされます。

一方、時価(市場価値)は、実際の取引市場における売買可能価格を指します。時価は、様々な要因によって日々変動する可能性があります。

例えば、駅前の再開発が行われた地域では、固定資産税評価額が据え置かれている間でも、実際の時価は大きく上昇することがあります。逆に、大きな災害があった地域では、固定資産税評価額の見直しまでのタイムラグにより、時価が評価額を大きく下回ることもあります。

相続税評価は、固定資産税評価額がベースになりますが、特例の適用を用いることで評価を下げることができます。

一般的には時価と固定資産税評価額、そして相続税評価額の関係は下記のようになります。

時価 > 固定資産税評価額>=相続税評価額

実際の事例を交えた解説

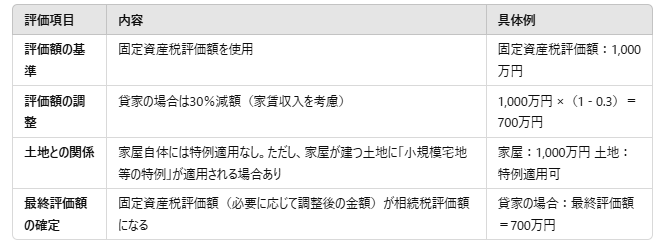

評価の具体的なフロー(図解)を見ていきます。

- 固定資産税評価額の確認

市区町村から送られる「固定資産税納税通知書」を参照します。

- 貸家等の条件があるかを判断

貸家の場合は、家屋評価額の70%を適用します(30%減額)。

- 最終評価額を確定

固定資産税評価額をそのまま採用、または条件に応じた調整を行います。

具体的な数字を踏まえてみていきましょう。築25年の木造一戸建て住宅のケースを見てみましょう

当初の固定資産税評価額が2,000万円の家屋の場合:

- 木造住宅の標準的な耐用年数は22年

- 築25年経過により、経年減価を考慮

- 5年前に500万円をかけてキッチンとバスルームの改修工事実施

この事例では、経年減価により評価額が大きく下がりますが、改修工事による価値向上分を考慮する必要があります。具体的な計算例として

- 基本となる評価額:2,000万円

- 経年減価による減額:約60%減

- 改修工事による価値向上分:約300万円(工事費の60%程度を計上)

最終的な評価額は約1,100万円となりました。このように、実際の評価では建物の状態や改修履歴など、様々な要素を総合的に判断する必要があります。

おわりに

今回は家屋の評価方法について簡単に解説をしていきました。

過小評価は追徴課税のリスクがあり、過大評価は不必要な税負担につながる可能性があるため、専門家へ相談しましょう!